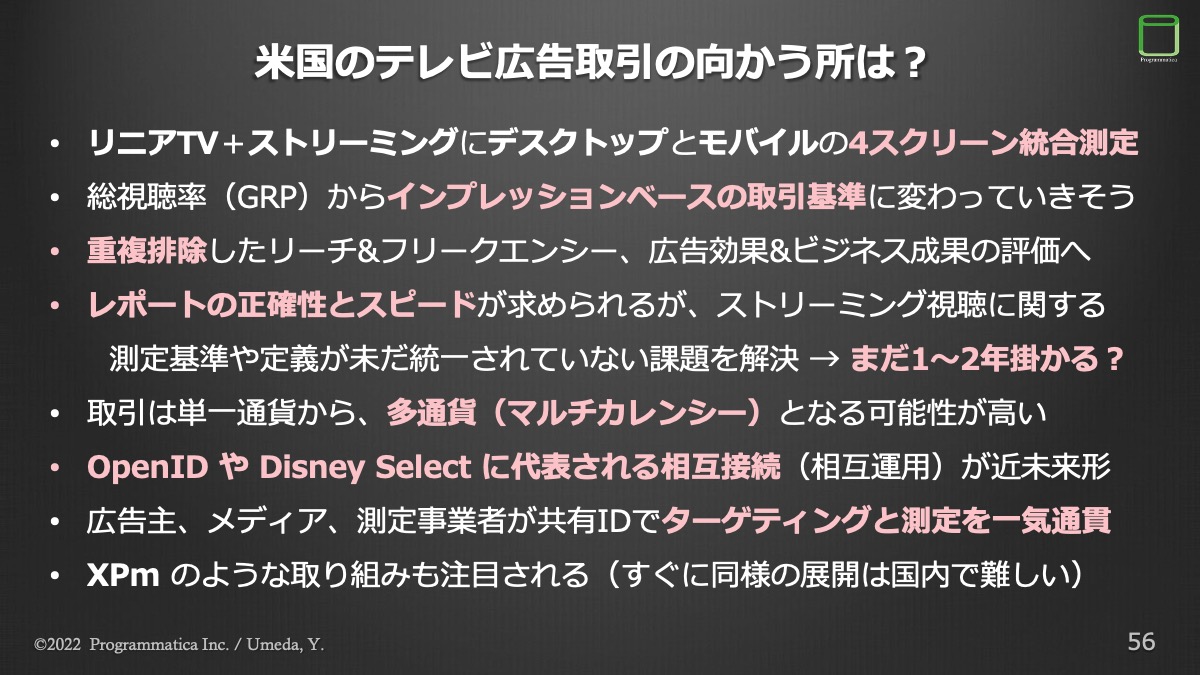

米国の テレビ視聴測定 に関する動き

現在、米テレビ業界における最大の課題は「測定」であると、4大ネットワーク*のひとつであるNBCを運営するNBCユニバーサル(以下、NBCU)が、2022年2月に公開したレポート「測定フレームワーク・ルックブック」(Measurement Framework Look Book V1)の冒頭では報告されています。そのNBCUの テレビ視聴測定 に関するレポート概要については、プログラBlog「個人視聴率 からの考察(後編)〜測定の自立〜」でご紹介をしました。

*NBC、CBS、ABC、FOX(開局順)。さらにThe CWを加えて5大ネットワークと呼ぶ場合もある

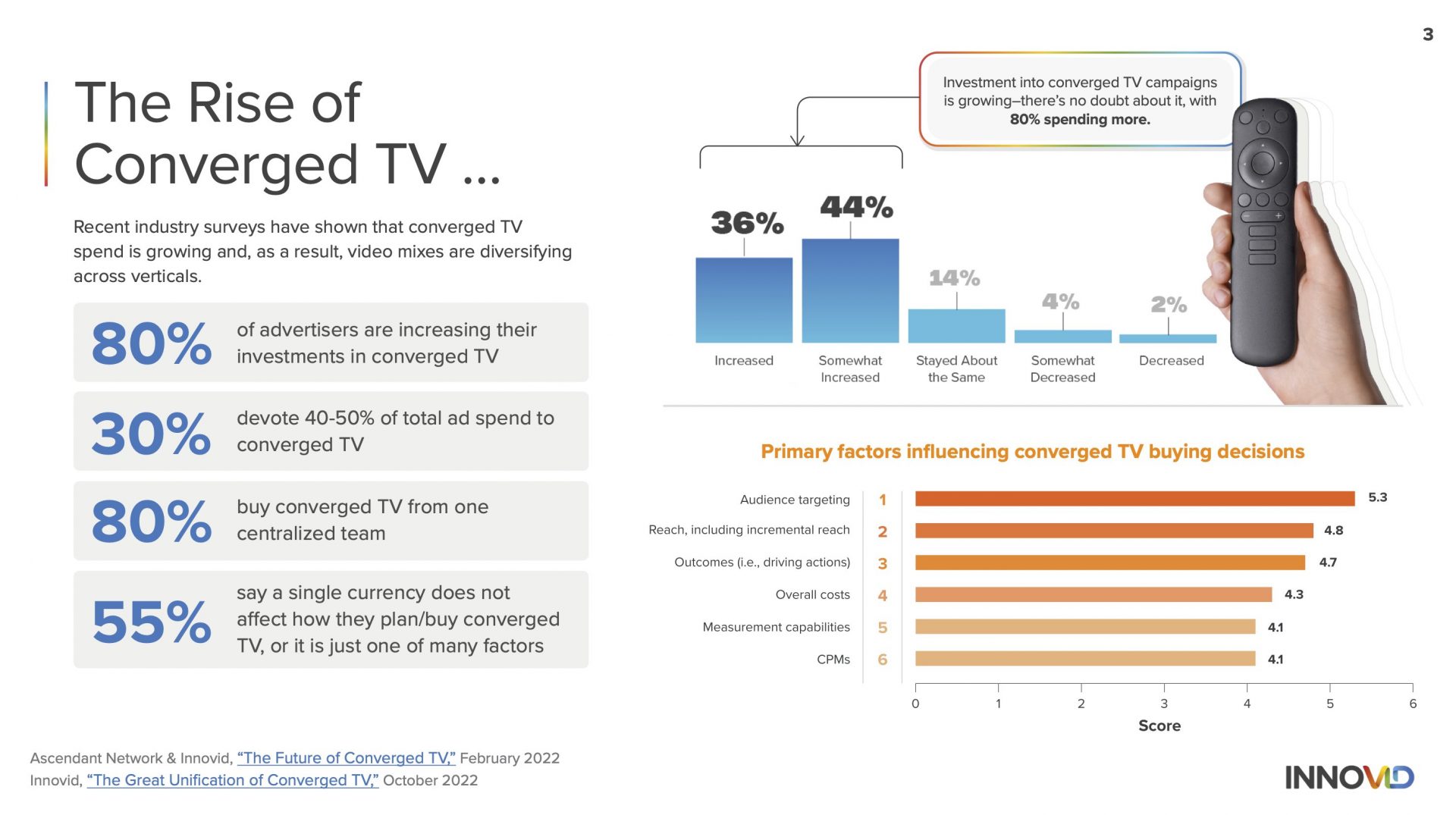

近年、米国では毎年のように「アップフロント*1」前に テレビ視聴測定 の変革に関する議論が高まり、そしてアップフロント終了と同時にその熱が冷めていくということを繰り返してきました。しかし、今回は少し様相が異なります。熱は冷めるどころか、日に日に議論が高まってきているようにさえ見受けられます。それは2021年9月に起きた、米国のテレビ視聴測定を数十年もの間ほぼ1社で支えてきた「NielsenのMRC*2認定の一時停止事件」がその所産であることに疑いの余地はありません。

*1 毎年3〜5月頃に行われる米国でのテレビCM先行買い期間(9月〜翌5月までのCM枠が取引される)

*2 Media Rating Council(米メディア測定評議会)

特に2022年以降、ひとつひとつのニュースやリリースを沈思する暇さえ与えられないほど多くの情報が勃興しています。そこで「米国の テレビ視聴測定 に関するメモ」と題し、米テレビ業界団体のVAB*が、Nielsenの視聴測定に対してMRCへ抗議をした2021年4月以降の出来事で、記録(記憶)しておきたいことをメモに整理してみることにしました。特に結論などがある訳ではないですが、私自身の備忘録として、また、誰かの、何かの参考となれば幸いです。なお、この投稿は追記や誤認修正なども含め、適宜の更新を想定しています。

*Video Advertising Bureau

<2021年>

- 2021年4月:米国でのCOVID-19パンデミック中(コロナ禍)の外出制限下において、Nielsenのテレビ視聴測定に問題があった(視聴数が少ない)とVABがMRC*に強く抗議をする。

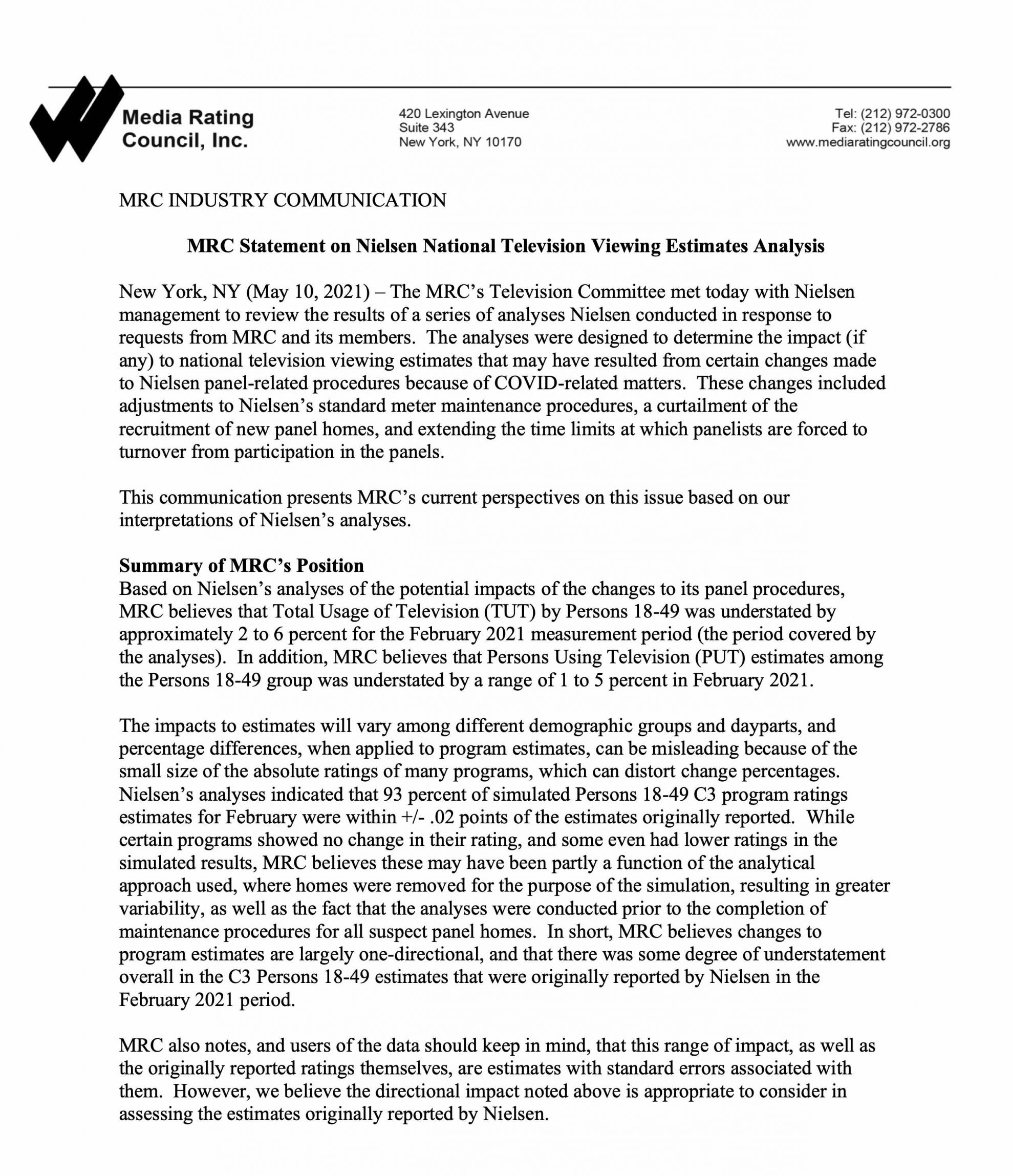

*MRCは1960年設立されたメディアの測定や評価、基準などを認定・管理する非営利団体 - 2021年5月:VABからの抗議に対して、MRCは調査を実施、声明文を公表する。

Nielsenのテレビ視聴率推定分析に対するMRCの声明文(2021年5月10日発表/全4ページ) MRCの調査では、分析対象期間*において18-49歳の総テレビ利用(Total Use of Television、TUT)が△約2〜6%、同18-49歳の総個人視聴率(Persons Using Television、PUT)が△1〜5%の範囲で過小評価があったと結論づけた。また、その原因としてNielsenの「調査パネル」の精査と維持のための管理(プロセス変更)が十分でなかったことをあげている。

*プロセス変更の潜在的影響が最大となる2021年2月の1ヶ月間に限定して分析

一方、視聴測定に「過小評価」があったことは認めたが、テレビ視聴測定全体への大きな影響はなかった(影響は軽微)とNielsenは主張した。 - 2021年7月:MRCの調査結果を受け、VABはNielsenのMRC認定の取り消しを要求

- 2021年8月:NBCUは「測定の自立」を求め、Nielsen以外の測定事業者にも門戸を開くため、各社の最新情報の共有を求めるRFP*を約50社(当初)に送付

*Request for Proposal(提案依頼書) - 2021年9月:NielsenのMRC認定の「一時停止」が決定

- Nielsenは2022年1月よりローカル市場のテレビ視聴取引データを視聴率からインプレッションベースに変更させることを発表した。また、ローカル市場の測定指標に「ブロードバンドオンリー」(BBO)世帯*も追加予定。

*コードカッターやコードネバーなど、従来のケーブルテレビや衛星サービスなどを契約していないインターネット接続のみの世帯 - ViacomCBS(現Paramount Global*)は、VideoAmpを通貨測定パートナとして採用。ただし、Nielsenに取って代わるものではなく、広告プラットフォーム部門のVantageで採用済みであるComscoreも含めた3社での多通貨(マルチカレンシー)対応となる。

*2022年2月に社名変更。ViacomCBSは2019年にViacomとCBSが再統合(2社は2006年に正式分割している) - 2021年10月:NBCUはNielsenの測定方法の代替を検討する「測定イノベーション・フォーラム」(Measurement Innovation Forum)を立ち上げてパートナーらを発表

- TV向けのストリーミング視聴用デバイスなどを提供するRoku*とNielsenは、NIelsenのDigital Contents Ratings(DCR)において、Rokuデバイス上のコンテンツ測定が可能になったことを発表した。これにより重複排除したリーチ測定や人口統計的なインサイトの把握、どの番組が効果的に視聴者にリーチしているかを特定する。

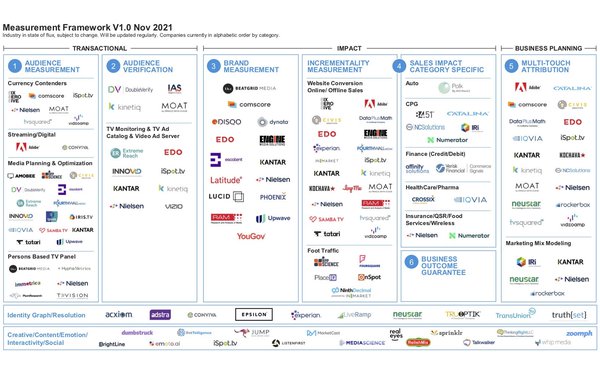

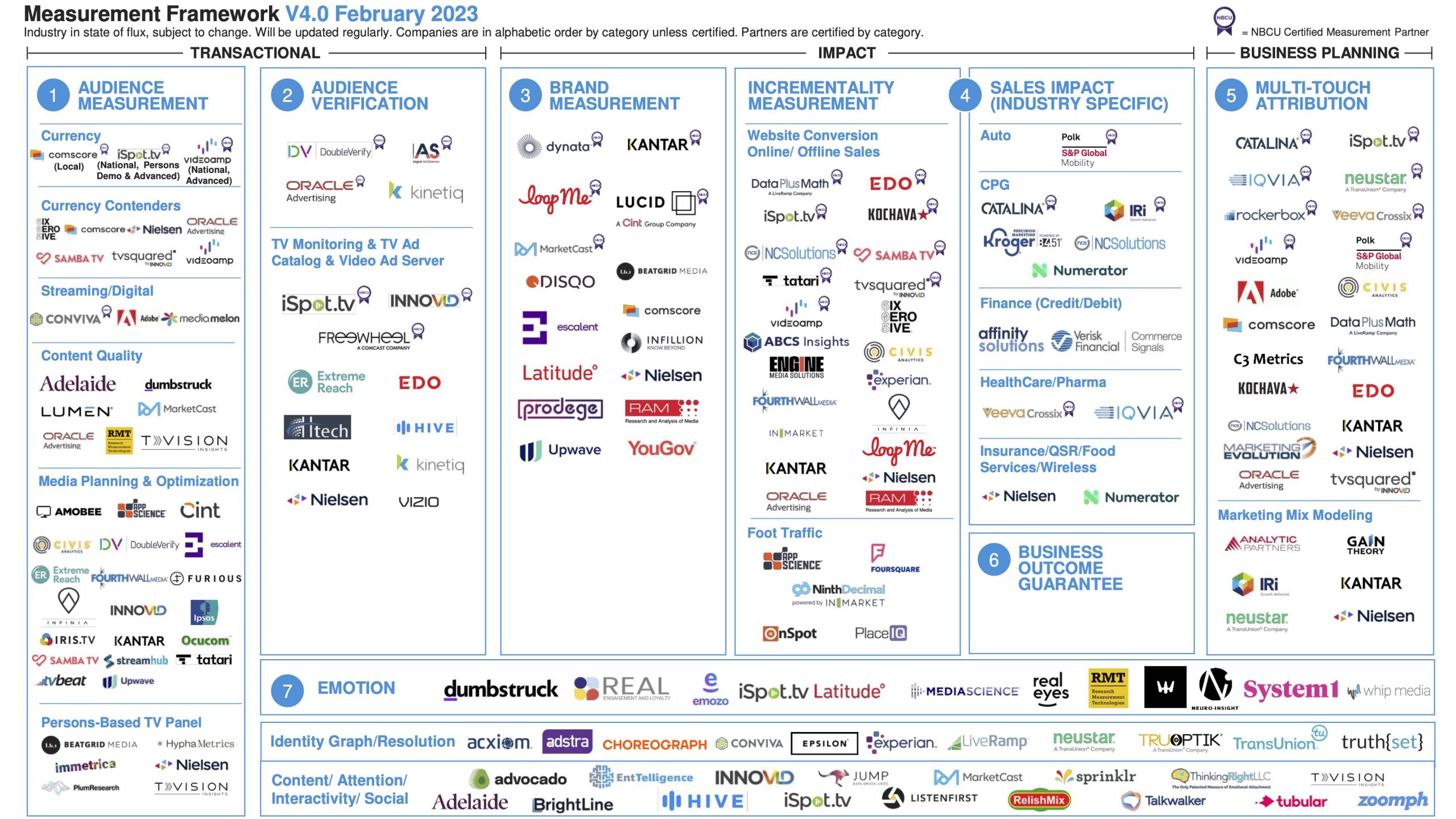

*RokuはNielsenのAdvanced Video Advertising (AVA)事業を買収する契約を2021年3月に締結している。Automatic Content Recognition (ACR) とDynamic Ad Insertion (DAI)技術を含む。 - 2021年11月:NBCUは新たな通貨策定のための「測定フレームワーク」(Measurement Framework)を考案。測定フレームワークの完成に必要なカテゴリーが6つに整理*できるとした。

*2022年11月に「感情(Emotion)」を追加して7カテゴリーとしている

1. オーディエンス測定(Audience Measurement)

2. オーディエンス検証(Audience Verification)

3. ブランドメジャメント(Brand Measurement)

4. インクリメンタル測定/販売への影響(Incrementality Measurement/Sales Impact)

5. マルチタッチアトリビューション(Multi-Touch Attribution)

6. 事業成果への保証(Business Outcome Guarantee)

Measurement Framework V1.0(November 2021) NBCUが「通貨候補」(Currency Contenders)とした事業者には605、Comscore、iSpot.tv、Moat、Nielsen、TVSquared、VideoAmp。「ストリーミング/デジタル視聴測定」にはAdobeとConviva。「個人ベースのTVパネル」にはBeatGrid Media、Hypha Metrics、Immetrica、Nielsen、PlumResearch、そしてTVision Insightsが含まれる。

- Nielsenは、パネルベースのテレビ視聴測定のスタートアップであるTVision InsightsとHypha Metricsをデラウェア州地方裁判所に特許侵害で提訴した。

- 2021年12月:NielsenのOOH視聴測定*にも問題が発覚

*屋外看板ではなく、空港や駅、スポーツバーやなどのスポーツ中継のパブリックビューイングの視聴測定 - NBCUは「認定測定パートナープログラム」(Certified Measurement Partner Program)も新たに立ち上げる。

- OpenApが測定ソリューション「XPm」の提供開始を正式リリース。 XPmは新たなクロスプラットフォームの測定フレームワークで、オープンな測定エコシステムを可能にし、広告主により多くの測定ソリューションの選択肢を提供する。OpenAPとは、リニアTVの広告取引の「オーディエンスベースのキャンペーン」にシンプルさと規模(スケール)をもたらすために誕生したオープンなプラットフォームで、いわゆる広告会社の形態をした非公開企業である。普段はライバル関係にある大手のテレビパブリッシャー*が共同して2017年に設立した。

*Fox、NBCUniversal、Paramount、Warner Brothers Discovery

〜参考メモ〜 米テレビ視聴測定は世界で最も高価と言われている?

Nielsen略歴

- 1923年にアーサー・C・ニールセンSr.が創業

- 1946年にテレビ用のオーディメーターを開発する

- 1950年代にはすでに機械式世帯視聴率測定*1を提供していた

- 1987年から機械式個人視聴率(PM方式*2)を開始

- 1990年前半に競合社Arbitronが撤退後*3、ほぼ1社独占状態となる

*1 個人視聴率は日記式(手動)で提供

*2 ピープルメーター方式の視聴率測定。英国のAGB(Audits of Great Britain)が1980年代前半に開発

*3 1993年にArbitronは市場撤退を表明、2013年にはNielsenに買収される(13億ドル/約1,300億円)

Nielsenの米国内メディア測定事業収益は約21億ドル(2021年)

- テレビ:15億ドル(全米とケーブル視聴測定が10億ドル*、ローカルが4.5億ドル)

- デジタル:1.25億ドル(テレビの約1/10)

*5大ネットワークは各平均2億ドルを負担

ちなみに、2021年の広告費は、

- テレビ:リニアTV 660億ドル( + CTV170億ドル)

- デジタル:2,100億ドル(テレビの約3倍)

広告費比率の単純計算で、Nielsenのテレビ視聴測定の収益はデジタル広告の約30倍*

*Advertising Age、The Wall Street Journal(WSJ)、eMarketerなどの記事から試算

<2022年>

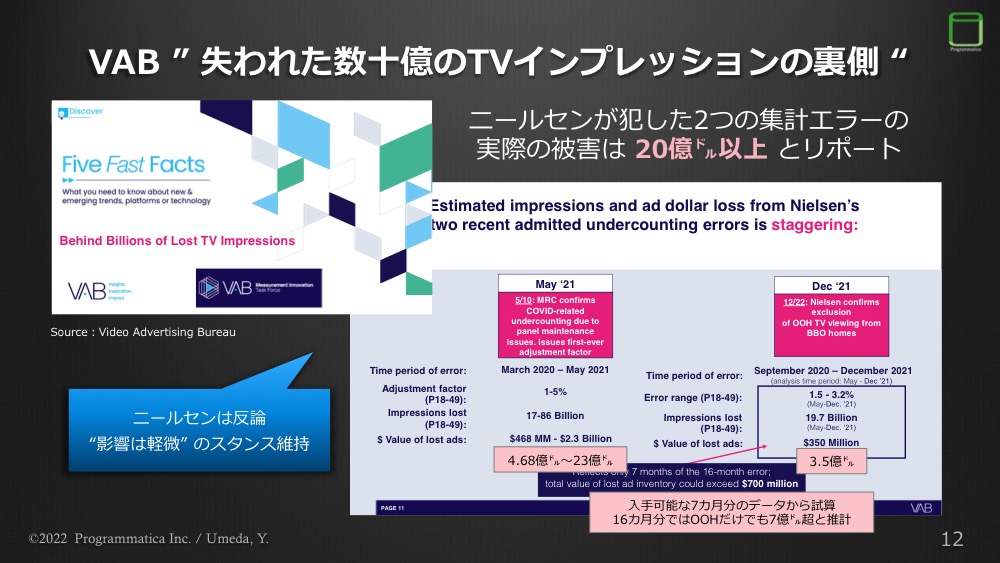

- 2022年1月:VABは、視聴測定に関する独自調査を行い「失われた数十億のTVインプレッションの裏側*」を公開。VABによると影響があった期間は16ヶ月間にも及び、Nielsenが犯した2つの集計エラーによる実際の被害は「20億ドル以上(約2,400億円以上)」と発表した。しかし、Nielsenはそれに強く反論、あくまでも「影響は軽微」のスタンスを維持し、両者の亀裂は大きくなる。

*VAB Five Fast Facts「Behind Billions of Lost TV impressions」(全22ページ)

VABレポート ” 失われた数十億のTVインプレッションの裏側 “ - Warner Bros. Discoveryは、従来のパネルベースの調査と併せてオーディエンスベースの通貨を採用することを目指した代替通貨パートナー候補の精査を終え、測定ソリューションを評価する事前テスト段階に入ることを発表した。候補となるのはComscore、iSpot.tv、VideoAmpの3社。

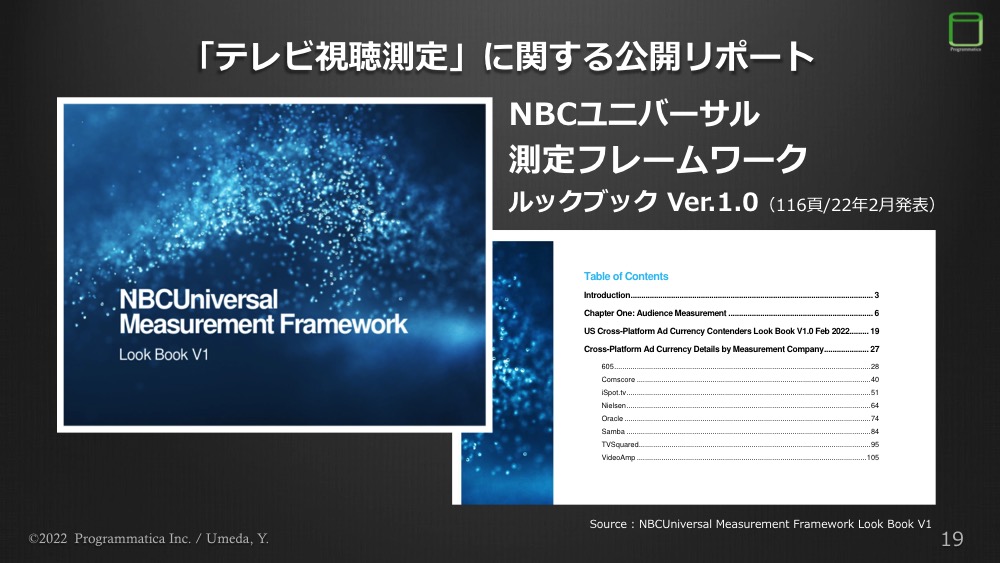

- 2022年2月:NBCUが「測定フレームワーク・ルックブックVer.1.0*」として116ページにわたる詳細なレポートを公開。NBCUのRFPに回答した事業者は最終的に120社となった。

*NBCUniversal Measurement Framework Look Book V1

〜NBCUの公開レポート〜 なぜ「 テレビ視聴測定 」が重要か詳細に記述されている ルックブックVer1.0においては、(代替の)通貨候補となる「オーディエンス測定」カテゴリーの測定事業者は605、Comscore、iSpot.tv、Nielsen、Oracle(Moat)、TVSquared、VideoAmpに、SambaTVも加えて8社としている。

「オーディエンス測定」カテゴリーの測定事業者8社 - コネクテッドTV広告配信・測定プラットフォームのInnovidがTVSquaredを買収(評価額1億6,000万ドル*/約185億円)

*現金1億ドルとInnovid株1,250 万ドルで買収

- 全米広告主協会(ANA*)が、MRC認定を一時的に失ったNielsenのテレビ視聴測定の代替となるパネル調査を独自にテストするためのRFPを発行予定である、と一部メディアが報じた。しかし、ANAはその報道を否定し、RFPはNielsenの代替ではなく、その一部となる現在開発中の新たなソリューションに使用するためのものであると公式発表。

*Association of National Advertisers - 2022年3月:2022-23アップフロントにおいて、NBCUはテレビ取引の基準通貨であるNielsenの「代替通貨」としてiSpot.tv(全米)、Comscore(ローカル)を、ストリーミング/デジタル視聴測定はConvivaを測定パートナーに認定。同時に「オーディエンス検証」カテゴリーの認定パートナーも発表(DoubleVerify、Integral Ad Science、Oracleなど)。ただし、この認定は永続的なものではないとも明言していおり、実際に新たなパートナー募集も開始した。

- NBCUは「Measurement Framework V2.0」を公開。V2.0ではiSpot.tvとComscoreの両事業者は通貨候補(Currency Contenders)でなく、「通貨(Currency)」として明示されている。

- Nielsen Holdingsは、Evergreen Coast Capital Corp、Elliott ManagementとBrookfield Asset Managementを中心とするプライベート・エクイティ・グループとの間で約100億ドル(負債含み160億ドル)*の買収提案に合意。年内非公開化を目指すこととなる。

*2022年3月時点の為替レートで約1.2兆円(負債含み約2兆円) - 2022年4月:Comcast Cable広告販売部門のEffectvは、ローカル市場*のテレビ視聴測定の「通貨」としてComscoreを採用し、Nielsen以外の代替通貨取引に参入した。Nielsenの性年代別視聴率に代わりインプレッションベースの通貨となる。

*ローカル市場向けとされているが、Effectvは66エリア約3,500万の加入世帯をカバーしており実質上は全米規模の展開 - 2022-23アップフロントにおいて、Horizon Media*はComscore、VideoAmp、iSpot.tvを使用して全体の15%程度を代替通貨で契約すること発表した。

*Horizon Mediaは売上高で米国最大のメディアエージェンシー。Paramount、NBCU,、Warner Bros. Discovery、AMC Networks、Allen Media Group他が株主となっている - Goldman Sachs Asset Management*は、iSpot.tvに対して3億2,500万ドル(約415億円)を出資

*ゴールドマン・サックス・グループの資産運用部門に属する

- 2022年6月:NBCUは、2022-23アップフロントにおいて、Nielsenのデモグラフィック保証以外で取引されたNBCUの契約は全体の40%になると発表した。これらにはiSpot.tvによる代替通貨や、OpenAPが提供するターゲティング・プラットフォームを利用したものが含まれる。

- 米国ヒスパニック系世帯の85%をカバーするTelevisaUnivisionは、Nielsenの代替通貨としてVideoAmpを提供することを発表した。ヒスパニック系世帯には、ケーブル放送のSTBなどでは捕捉できないOTA*によるテレビ視聴も多く測定が困難とされる。VideoAmpが保有するスマートTVデータの技術と豊富な経験値に期待している。

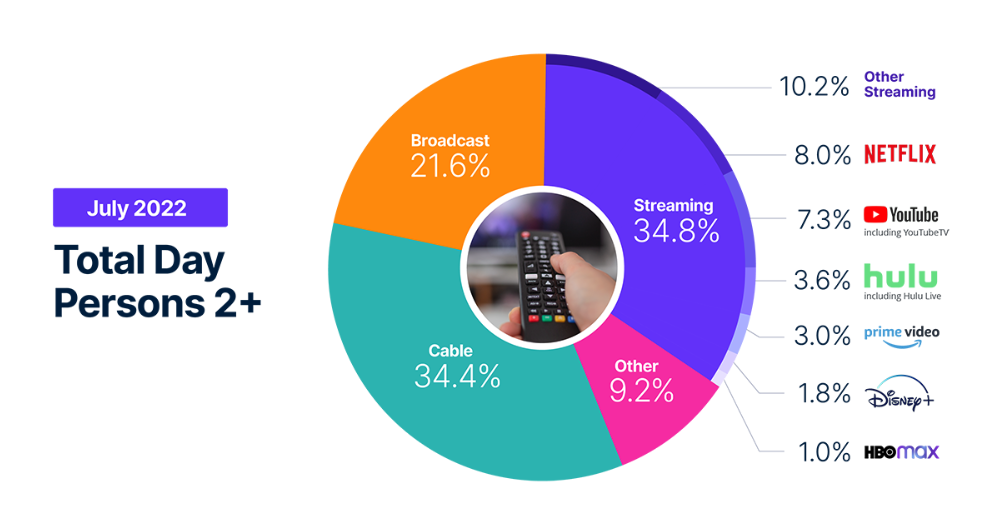

*Over-The-Air(小型アンテナによる地上波) - 2022年7月:Nielsen「The Gauge*」テレビ総利用(視聴)において、ストリーミングが最大シェアとなる。

*主要なテレビ配信プラットフォームにおけるテレビ利用状況の月次分析(米国では2021年5月より開始)

The Gauge Nielsen’s Total and Streaming Snapshot (July 2022) - 2022年8月:Nielsenの筆頭株主が買収提案を承認

- 2022年10月:Nielsenの売却が完了し、非上場企業となる(非公開化された)

- Havas Media GroupはSambaTVとの提携を発表。オプトイン済みのファーストパーティ視聴データをメディアバイイングに統合する最初の大手エージェンシーとなった。

- Foxは、クロスプラットフォームのビデオ測定パートナー(Nielsenを含む)にInnovidXP*1を加え、広告付き無料ストリーミングTV(FAST*2)のTubi*3との関係を拡大する。FoxのネットワークとTubiの視聴者の重複排除などを行う。

*1 InnovidXPは、InnovidによるTVSquared買収後のサービスブランド名

*2 Free Ad-Supported Streaming TV

*3 2020年3月にFox Corp.に4億4,000万ドル(約475億円)で買収されている - OpenAPにクラウドデータプラットフォーム「OpenAP Data Hub」を提供するSnowflakeが、非テレビパブリッシャーとして初の出資者となる。

- 2022年11月:NBCUは「NBCU Evaluation V1.0*」(全米向け測定事業者比較)と「Measurement Framework V3.0」を公開。NBCU Evaluation(NBCUによる独自評価)において、そのフロントランナー(高評価の測定事業者)は、iSpot.tv、Comsocre、VideoAmpの3社であるとした。ただし、Nielsenについては「Nielsen One」(Nielsenが新たに計画する測定ソリューション)のローンチを待って評価すると注釈。

*Measurement Vendor Comparison For National - またNBCUは、すでに代替通貨を使用する大手広告主12社*と「取引通貨評議会」(The Currency Council)を創設

*General Motors、Marriot Bonvoy、PepsiCo、State Farm、T-Mobile、Wayfairなど - iSpot.tvはTVision Insightsへの1,600万ドル(約22億円)の投資ラウンド*1を主導し、ストリーミング視聴向け個人パネルの強化*2、リニアTVとストリーミングのクロスプラットフォーム統合視聴測定の標準化を推進することを発表。

*1 SIG Capital、Accomplice、Golden Venturesが参加

*2 現時点で個人パネルのベースとなる調査世帯数は、Nielsenの42,000世帯に対してTVisionは約5,000世帯 - SambaTVはAIスタートアップのDisruptelを買収し、ACR(自動コンテンツ認識)における機械学習機能を強化すると発表。Disruptelは音声認識技術に特徴を持っており、SambaTVはDisruptelの技術をコンバージョンベースの測定に組み込む予定。

- MRCは、Nielsenの認定資格の一時停止の継続決定をクライアントに通知

- 2022年12月:Disney AdvertisingとVideoAmpはクリーンルーム統合を実施。これにより広告主のファーストパーティデータでのオーディエンス・マッチングと、より正確なリニアTVとストリーミングの重複排除した統合的な視聴測定を可能とした。

<2023年>

- 2023年1月:OpenAPがFox、NBCUniversal、Paramount、Warner Bros. Discovery、TelevisaUnivisionおよびVABらと、業界合同委員会「JIC*」を設立し、ストリーミング視聴の測定基準策定を目指すことを発表。

*Joint Industry Committee

Joint Industry Committee JICの概略は次の通り。発足リリース詳細(発足目的など)は下記リンクより参照。

・MRCに代わるものではないが、JIC側の進捗の方が早い可能性あり

・OpenAPに未参加のWalt DisneyやNetflix、Amazonにも参加を奨励している

・2024年に行われるアップフロントまでの新たな測定基準の運用を目指す

(2023年 3/1 測定基準を発表、4/25 進捗状況も共有予定)

・元々はリニアTVでのデータ活用のために設立されたOpenAPであるが、JICではリニアTV領域は含まずにストリーミングのみを対象とする

・各業界団体とも連携して進捗を加速させる予定(VABは発足当初より参加)なお、JIC発足に関してMRC側は事前に知らされておらず、先のNielsen事件においてVABとMRCの間には、何らかの遺恨が残ることになったのではないかと推測する。MRCは2023年2月に「JICの発足は歓迎するが、MRCに取って代わることはできない」とのコメントを発表している。

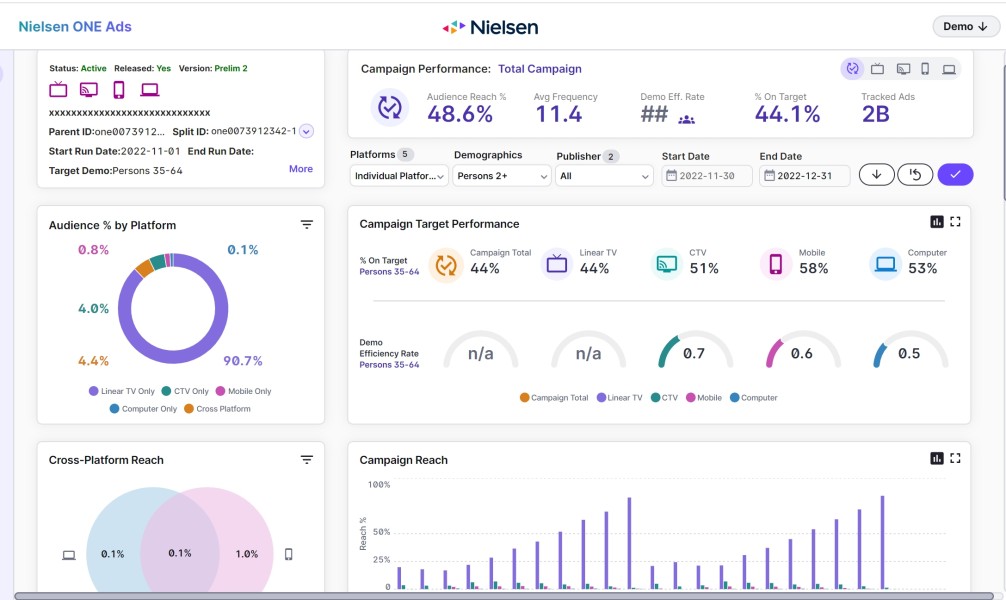

- Nielsenが次世代測定ソリューション「Nielsen ONE Ads」の市場投入を発表

Dashboard of Nielsen ONE Ads (Sample) Nielsen ONE Adsのリリース概略は以下の通り。

・1月11日にローンチ(通貨利用は未定)

・リニアTV、ストリーミング、デスクトップ、モバイルの4スクリーンでの重複排除された視聴測定を提供

・秒単位でコンテンツおよび広告の視聴測定を実施

・独自IDシステムによりパネルデータを強化

・2023年アップフロントから使用予定

・通貨はあくまでもパネルベース数値を使用するが、ビッグデータによるレポートも提供ただし、これまで唯一の基準通貨であったNielsenとはいえ、Nielsen ONE Adsは他事業者のソリューション同様に新基準による視聴測定のため、MRC認定はまだ受けられていない。

なお2020年12月に、Nielsenは2024年までに現行のC3/C7*によるテレビ視聴測定の指標廃止(新指標への移行)を発表している。

*放送日から3日間/7日間のライブ視聴と録画視聴を合計したCM時間帯視聴率 - SambaTVは、プログラマティック・プラットフォームであるMiQに広告事業を複数年契約により売却(約1億ドル/約130億円)し、測定事業に集中することを発表した。広告販売活動と視聴測定との利益相反を回避する目的。

- NetflixはNielsenとのパートナーシップを拡大し、グローバル(米国・メキシコ・ポーランド)での複数年契約を締結。また、米国ではデジタル統合視聴率(DAR*)の契約に、パネルベースのStreaming Platform RatingsとNational TV Measurementも追加する。

*Digital Ad Ratings - Deloitteは、CIMM*1、4A’s*2、ANAからの要請を受けて「多通貨テレビ市場へ移行するための業界展望」と題するレポートを公開(全40ページ)

*1 Coalition for Innovative Media Measurement(米メディア企業や大手代理店など14社が共同設立)

*2 American Association of Advertising Agencies(全米広告業協会)

当該レポートでは業界幹部50名へのインタビューを行い、多通貨の導入については「テンション・トライアングル」(緊張した三角関係)が発生している状況であるとしている。

・セルサイドは、現状と同等以上に評価してくれる通貨に期待(メディア価値・単価の上昇)

・エージェンシーは、収益増のない新たな負担には動きが鈍い(米テレビ視聴測定は高価ゆえに)

・広告主は、一部の大手以外の関与度はまだまだ薄い(対岸の火事、あるいは情勢を見極めている) - Disneyは、例年より早く「Tech & Data Showcase」を開催、今年の最優先事項は「測定とプログラマティックの進化」とした。EDOを成果ベース測定の優先パートナーとしてストリーミングキャンペーンの定量的効果を測定。また、SambaTVとの契約拡張も発表した。

同時期にDisney幹部は、他社が推し進める代替通貨の採用に関して「時期尚早」であるとメディアでコメントしている。 - 2023年2月:NBCUはMeasurement Frameworkを「V4.0」にアップデート。VideoAmpも新たな代替通貨として測定パートナーに認定した。これは、VideoAmpの高度なクロスプラットフォーム視聴測定のみを通貨に使用したい広告主サイドからの強い要望を受けたものである。さらに、複数カテゴリーにおいて28測定事業者を認定に加えた。

NBCU Certified Measurement Partner Program

Audience Measurement Comscore、Conviva、iSpot.tv、VideoAmp Audience Verification Double Verify、Innovid、Integral Ad Science、iSpot.tv、FreeWheel、Oracle(Moat) Brand Measurement Dynata、Kantar、LoopMe、Lucid、MarketCast Incrementality Measurement/Sales Impact Catalina、 DataPlusMath、EDO、IQVIA、IRI、Kochava、NCS、Polk、SambaTV、TVSquared、Veeva Crossix、VideoAmp、iSpot.tv、Tatari Multi-Touch Attribution Catalina、IQVIA、iSpot.tv、Neustar、Polk、Rockerbox、Veeva Crossix、VidepAmp Business Outcome Guarantee TBD(今後認定) Emotion TBD(今後認定) *各カテゴリーにおいて、表の太字はすでに認定されていた測定パートナー

Measurement Framework V4.0 (February 2023) また、コンテンツとプラットフォームの品質を週単位のスコアで表示する「コンテンツ品質指数」(Content Quality Index)の導入も発表した。

- AdAgeの記事によると、スポーツ中継におけるNielsenとその他測定事業者の数値乖離について、非公開のミーティング*が行われたとしている。参加したのはDisneyと、そのライバルとなるNBCUniversal、Paramount、Fox、Amazon、Google、Apple、さらにNFL、NBA、NHLなどのスポーツリーグ、Omnicom Media Group、Publicis Media、WPPのGroupMなどの広告会社である。

*ミーティングはNielsenが主催し、Disneyが進行した

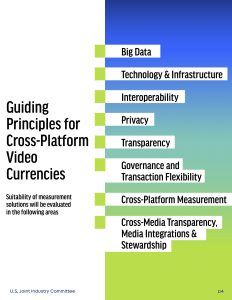

視聴測定値については、Nielsenよりも代替測定事業者の方が数値が高めに出ることが多いが、特に乖離が大きかったAmazon Primeでの「Thursday Night Football」などが問題視された。OOHによる視聴者数がその原因である可能性が高いが、各社の測定方法の根本的な違いなどが今後の議論の焦点となる。 - 2023年3月:2024年アップフロントまでにストリーミング視聴の測定基準策定を目指すJICは、プレミアムビデオのクロスプラットフォーム通貨の基本要件を発表した。JICは全てのクロスプラットフォーム通貨が取引可能となるように最小要件にとどめたとしている。

<基本要件> 全8ページの資料で公開

・ビッグデータ(Big Data)

・テクノロジーとインフラ(Technology & Infrastructure)

・相互接続性(Interoperability)

・プライバシー(Privacy)

・透明性(Transparency)

・ガバナンスと取引の柔軟性(Governance and Transaction Flexibility)

・クロスプラットフォーム測定(Cross-Platform Measurement)

・クロスメディアの透明性、メディア間統合とその管理体制(Cross-Media Transparency, Media Integrations & Stewardship)

Baseline Requirements for Cross-Platform Video Currencies

- Warner Bros. Discoveryは、ホワイトペーパー「メディア測定の変革*」(The Transformation of Media Measurement)を公開。

The Transformation of Media Measurement 2022年より進めていた測定パートナーの事前評価テストを終了し、ComscoreおよびVideoAmpを2023-24アップフロント契約に使用できる測定パートナーとして指名した。これによりNielsenを含み計3社が取引可能な通貨となった。

*メディア測定の変革:ランドスケープ、チャレンジ、厳格な評価、我々の学び、我々に未来、結論の6章で構成される(全11ページ)Warner Bros. Discoveryは、5つポイント(The Five Key Areas of Evaluation)に絞って評価を実施。その結果、各ベンダーの透明性と今後の改善への進捗が明らかになったとしている。ポイントとされたのは次の5項目である。

1.「Methodology」(視聴測定の具体的な方法論や仕組みなど)

2.「Reporting」(利用可能な指標や粒度・速度など)

3.「Activation」(アクチャルログ、OpenAPとの連携、プライバシーなど)

4.「Stewardship」(管理体制やレスポンス、専門性・知識など)

5.「Campaign Findings」(リーチ指標や数値の整合性など)なお、テストグループに参加していたiSpot.tvは、Warner Bros. Discoveryの示した評価基準に満たさなかったために*、今回の指名からは外れることとなった。

*iSpot.tvは、取引に対応するソフトウェア統合が基準を満たさなかったと言われているが、引き続きパートナーである

また、視聴測定におけるパートナーシップ成功のためには、次の4つが重要な柱であるとしている。

1.「Standardization」(標準化)

2.「Personification」(パーソナル化)

3.「Identity Resolution」(ID/同一性の解決策)

4.「Transaction Capability」(測定から取引への適応力」 - Tubiはキャンペーンプランニングと測定の両面でVideoAmpと提携。リーチ測定でLiveRamp*、測定パートナーとしてComscoreを追加発表した。

*グローバルなデータ接続プラットフォーマーでIDソリューション提供やファーストパーティデータの活用支援などを行なっている - Comscoreは、現在48時間以内にレポート可能だったテレビ視聴測定の60エリアに、ローカル市場150エリアを加えて全米210エリア*に拡大した。タイムリーなレポートが上位60エリア以外にも対応するのは業界初。

*日本国内の32放送エリアに対して、米国では210のDMAs(Designated market areas/指定マーケットエリア)に区分されている。規模が大きいトップ5は、(1位)New York、(2位)Los Angeles、 (3位)Chicago、 (4位)Philadelphia 、(5位)Dallas-Fort Worthである。(2022–2023 Nielsen rankings) - 2023年4月:Innovidは、Converged TV*の視聴測定と活用事例に関するホワイトペーパー「Converged TV Measurement」を公表した。Converged TV Measurementはクロスメディアプラットフォームにおける単なる重複排除したリーチ&フリークエンシー測定だけでなく、広告主課題へのパフォーマンスを測定する。

*リニアTVのコンテンツとデジタル広告でのオーディエンス・ターゲティング手法を効率的なひとつに融合するエコシスム

The Hitchhiker’s Guide to Converged TV Measurement

- TVision Insightsは、リニアTVとコネクテッドTV間を個人レベルで細かに測定可能な新たなプラットフォーム「Total View」を発表した。Total Viewでは、ストリーミングアプリ間やリニアTVネットワーク間だけでなく、リニアTVとCTVの両方を比較する機能を有する。パネル数は5,000世帯/13,000人。TVisionはこれまでも視聴画面への注視度合いである「視聴質」、複数人視聴による「共視聴」などの分析データを提供してきたが、TVisionのデータはコンテンツの価格設定に有用であるとしている。

- MRCは4月17日の理事会において、2021年9月から一時停止していたNielsenの全米テレビ視聴率測定(TAM*1)の認定を復活させたことを発表した。NielsenのTAMサービスは19ヶ月ぶりにMRC認定サービスとなった。ただし、今回の再認定はあくまでも従来のパネルベースの視聴率調査に対するもので、ローカル市場のテレビ視聴測定サービスやデジタル統合視聴率(DAR)、2023年1月にローンチしたばかりの「Nielsen ONE Ads」などは含まれない。

また、再認定を受けるにあたっては、近年要望の声が多いSTBのリターンパスやACRデータなどのビッグデータを将来的に確実に取り込むこと、テレビ視聴率の推定値に対する検証・改善の継続、また変動があった際の情報開示の徹底は重要とされ、Nielsenは公約として求められることになった。

* National Television Audience Measurement - Publicis GroupeのEpsilonは、SambaTVとリニア、ストリーミングおよびデジタルメディアの視聴データを統合する契約を締結した。SambaTVとしては、2022年10月のHavas Media Groupとの契約に続き2番目のエージェンシー契約となる。広告販売事業を売却して、SambaTVが測定事業との利益相反を回避以降の最初の契約。

- OpenAPが進める業界合同委員会「JIC」(Joint Industry Committee)の第1ラウンドへNielsenは参加しない、とAdAgeが報じた。JICがあらためて正式コメントを発表予定。NielsenはOpenAPが測定事業者各社に要求したRFI*(情報提供依頼書)への回答を拒否した。主な理由はOpenAPが設定した基本要件にバイアスがかかっており、参加同意には基本的な法律上・運用上の問題、科学的な根拠など解決すべき事項があると、NielsenがOpenAP側に送った書簡には記されている。また他にも、Disney、Netflix、Amazon、Google(YouTube)がJICには未参加であることや、パネルよりもビッグデータの方が常に優れているとしていることには根拠(裏付け)が不足していると強く主張した。なお、JICに近い筋によると、Comscore、iSpot.tv、VideoAmp、605、SambaTVなどはRFIにすでに回答を行なっている。

*Request For Information - 2023年5月:iSpot.tvは、GoogleのAds Data Hubとのクリーンルーム統合の重要なテスト段階を終え、YouTubeやYouTube TVも加えた完全な統合視聴測定が可能になったことを発表した。すでに11社の広告主と、リニアTVとコネクテッドTVの統合インプレッションや重複排除された視聴測定の複数テストを行っており、7月から統合視聴測定のプラットフォーム全体に拡大予定である。

*参考ソース(アルファベット順): AdExchanger/AdvertisingAge/ADWEEK/Broadcasting&Cable/CableTV/Cision/CNBC/Digiday/eMarketer/MediaPost/MRC/Nielsen/NikkeiXtrend/WSJ/VAB/Variety その他メディア掲載記事および各社リリースなどの公開データを参考に独自整理

最終更新日:2023年5月18日

NBCUの「測定フレームワーク・ルックブック」(Measurement Framework Look Book V1)をご紹介した投稿です。レポートは116ページと膨大なため全てをご紹介できていませんが、とても興味深いレポートです。以下のリンクからご覧いただけます。

過去に国内の「テレビ視聴データとCMバイイングに関するメモ」を整理したことがありました。こちらは視聴測定に限定していないですが、以下のリンクからご覧いただけます。

Programmatica Inc.

Yoshiteru Umeda | 楳田良輝